“Ekonomik kriz geride kaldı, dolar da artık uçup kaçmıyor, işsizlik varsa gençler iş beğenmediğinden” sözleri havada uçuştuğuna göre ekonominin durumunu ve önümüzdeki döneme ilişkin beklentileri yazmanın vakti gelmiş demektir. Zor olan, algının ters yönde olduğu zamanlarda konuşmak ve uyarmak; can yaksa bile acıyı söyleyen dost olmak.

Ekonomik krizde artık 2. perdeye yaklaşıyoruz; sahnedeki dekor ‘Saray Rejimi’ ve başrollerde yalnızca Erdoğan ve Albayrak var. Şu son cümleyi biraz detaylandıralım. Neden 2. perde? Neden yalnızca Erdoğan ve Albayrak?

Çünkü 2008 küresel finansal krizi bizlere gösterdi ki krizler; sert bir başlangıç, hızlı bir dibe iniş, ani bir şekilde sıçrayış şeklinde tek perde olarak artık yaşanmıyor. Siyasetçiler ve hatta ekonomi bürokratları; tarihe ülkeyi çökertip halkı sefilliğe mahkûm eden kişiler olarak yazılmak yerine; olanı satarak ve gerekiyorsa geleceği rehin ederek krizi ötelemeye çalışıyor. Bunun doğal sonucu ara ara ani sarsıntılar yaşansa da daha çok hafif şiddette, her gün biraz daha fazla hissedilen ve kimi zaman bitecek gibi gözükse de asla sonu gelmeyen yeni kriz tiplerine geçmemiz.

Peki ya neden Cumhurbaşkanı Erdoğan ve Bakan Albayrak sahnede bir başlarına yalnızlar? İşte Saray Rejimi dediğimiz şey tam da böyle bir şey; bir devlet başkanı ile onun ekonomideki vekilinin karşılıklı etkileşime dayanan sistem. Son karar verici Erdoğan ve onu karara yönlendiren, yerli/ yabancı basın mensuplarına, ekonomi bürokratlarına, iş dünyasına, kurumsal yatırımcılara gerek Türkçe gerekse İngilizce, ister sokak diliyle isterse mesleki terminolojiyle nihai kararları aktaran Albayrak. Artık sahnede bir başkası yok; iyi veya kötü fark etmez bürokrasi yok, IMF yok; Türk İşi İslami Neoliberalim var.

Öncelikle mevcut ekonomik durumu özetleyelim. Ardından Erdoğan’ın ekonomi modelinin temellerini ifade edelim. Nihayetinde bu modelin 2020’de neden tıkanacağını açıklayalım. Son olaraksa hangi halde olası kötü senaryonun gerçekleşmeyeceğini de belirterek sözlerimizi tamamlayalım. Ama hepsinin öncesinde krizin neden bitmediğini tek bir grafikle netleştirelim.

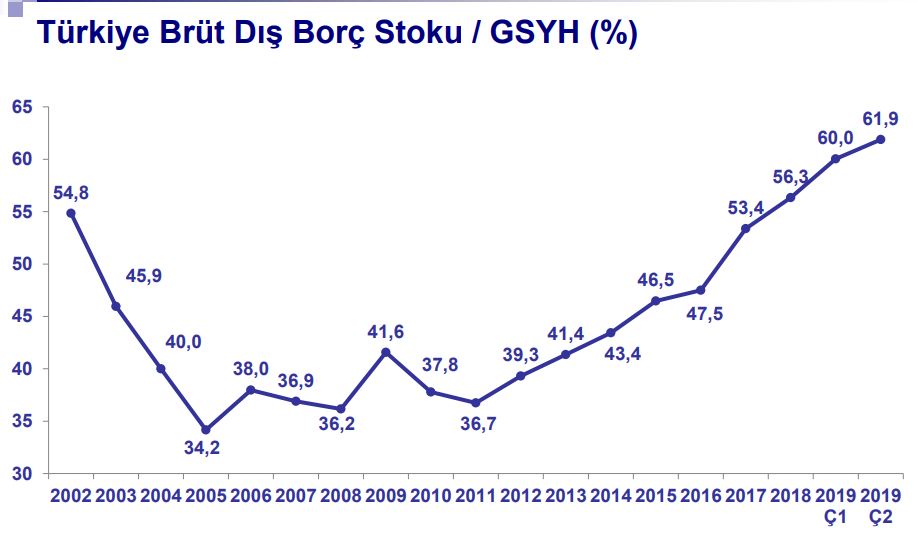

Tüm iktisatçıların üzerinde anlaştığı üzere Türkiye, döviz cinsi borç nedeniyle krize girmişti. Aşağıda bu borcun GSYH’ye olan oranının Cumhuriyet tarihinin rekorunu kırmış güncel halini bulabilirsiniz (%61,9). Brüt borcun 447 milyar dolar, net borcun da 268 milyar dolar olduğunu vurgulayarak; bu borç konusu çözülmeden krizin geride bırakılamayacağını vurgulayıp mevcut durumla başlayalım.

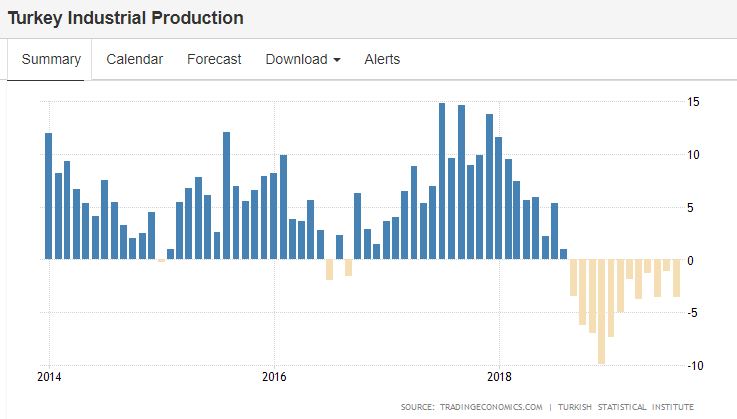

İlk olarak ekonominin çarklarının dönüp dönmediğine bakalım. Aşağıdaki görselde sanayi üretimi verisi bulunuyor. 0’ın altındaki istikrarlı değerler küçülmenin devam ettiği anlamına geliyor. Fakat bir ölçüde iyileşme de gerçekleşmiş.

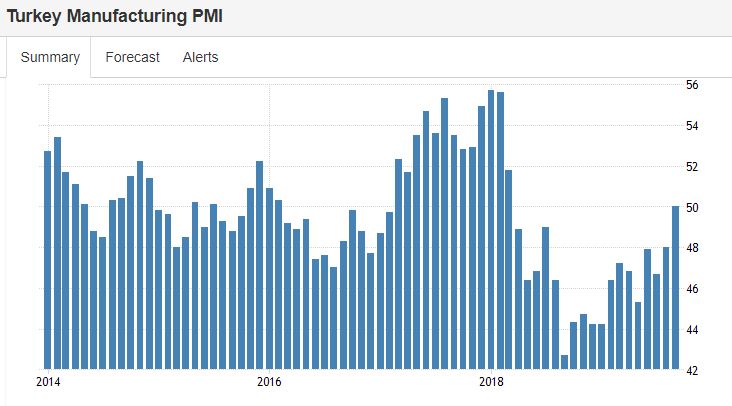

İkinci olarak imalat sanayi PMI grafiğine bakalım. 50’nin altındaki veriler yine küçülme sinyali. Son aylardaki kısmi iyileşmede imalat sanayinin payının yüksek olduğunu görülüyor. 2019 yılı 2. çeyreğinde özel sektör yatırımlarının %22,8 gibi korkunç bir oranda düşüşünün ardından yadsınamaz bir düzelme var. Ama unutmayalım ki en başta inşaat olmak üzere hizmetler işkolları bu veriye dahil değil.

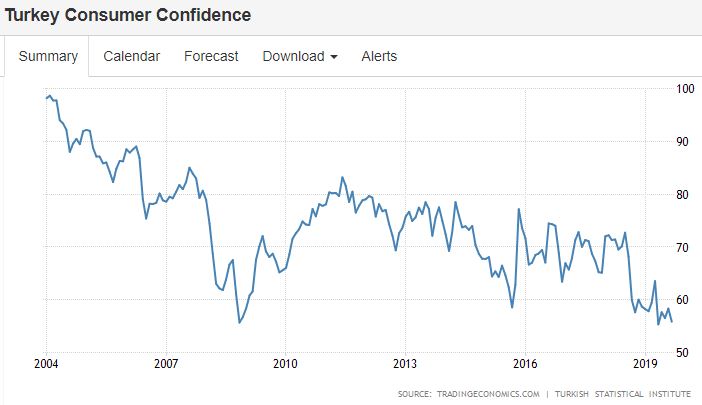

Sırada tüketici güven endeksi var. Ortalama bir ülkede harcamaların %70’i hane halkının tüketimine dayanır; dolayısıyla işlerin yolunda gittiğine dair onlar ikna edilmeli. Açıkça görüldüğü üzere endeks hesaplanmaya başlandığı 2004 yılından beri en düşük değerinde ve bir türlü toparlanma gelmiyor. Bu veri anketle toplandığı, ülkemizdeki politik kutuplaşma had safhada olduğu için; bu kadar karamsarlık bir ölçüde iktidar partisine performansından bağımsız politik bir tepki kaynaklı olabilir. Hemen bu şüphenin doğruluğunu teyit edelim.

Sırada tüketici güven endeksi var. Ortalama bir ülkede harcamaların %70’i hane halkının tüketimine dayanır; dolayısıyla işlerin yolunda gittiğine dair onlar ikna edilmeli. Açıkça görüldüğü üzere endeks hesaplanmaya başlandığı 2004 yılından beri en düşük değerinde ve bir türlü toparlanma gelmiyor. Bu veri anketle toplandığı, ülkemizdeki politik kutuplaşma had safhada olduğu için; bu kadar karamsarlık bir ölçüde iktidar partisine performansından bağımsız politik bir tepki kaynaklı olabilir. Hemen bu şüphenin doğruluğunu teyit edelim.

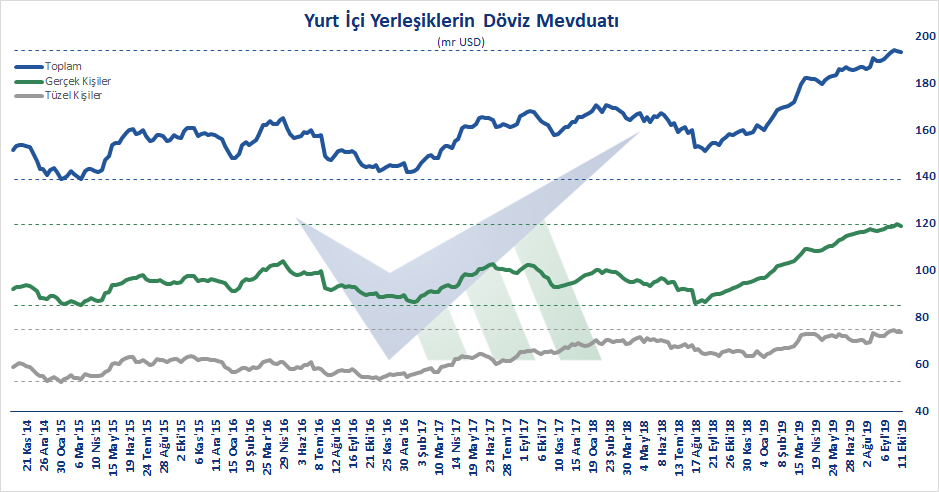

Bir sonraki grafikte yurt içinde yerleşiklerin tuttuğu döviz mevduat miktarları var. Yeşil çizgiye odaklanalım; yine tartışmasız biçimde rekor düzeyde. Ağustos 2018’den itibaren günümüze kadar; dolar kurundaki ara ara hızlı çıkış ve düşüşlere rağmen; binlerce kişi her fırsatta parasını dövize yatırmaya devam etmiş. Üstelik TL cinsi yüksek mevduat faizi, bu faize uygulanan vergi teşviki ve dolar cinsi mevduatları caydırıcı önlemlere rağmen. Buna yastık altında veya bankalarda özel kasalarda biraz dolar, daha çok altın olarak tutulan birikimler elbette dahil değil. Sözü fazla uzatmayalım; toplam harcamanın 3’te 2’sinden fazlasını yapan hane halkında ekonominin iyileştiğine dair herhangi bir inanç bulunmuyor.

Şu ana kadar olan kısmı 1 cümlede özetleyerek yolumuza devam edelim. Bir iyileşme var; yani hala dipte değiliz ama krizi de geride bırakamıyoruz, hatta dibe geri dönebiliriz.

Sıra geldi Erdoğan’ın ekonomi modeline. 2002 sonrasındaki ilk yıllarda, tek parti iktidarının sağladığı istikrar ve bankacılık sektörünün yeniden yapılandırılması; 1990’lardaki sıkışmışlığın geride bırakılmasına imkân tanımıştı. Yeni dönemde inşaat başta olmak üzere hizmetler sektörü desteklenmekteydi. Devletin mega proje uygulamalarıyla iç talep körükleniyor; gerekli finansmanı sağlamak bankalara düşüyordu. IMF’den alınan yeni krediler, yüksek özelleştirme gelirleri ve istikrar sonucu banka ve holdinglerin yurt dışından makul maliyetlerle borçlanabilmesi bu ekonomik sistemin yakıtını sağlıyordu.

Hizmetlerden elde edilen döviz, borçlanılan dövizi karşılamadığında cari açığa, o da zaman zaman finansal istikrarsızlıklara yol açıyordu. İşte Türkiye 2008 küresel finans krizine bu koşullar altında girdi; teğet geçmese de ok bir uçtan sert girip diğer uçtan 1 sene içinde hızlıca çıkınca oyun devam edebildi. Krizden çıkan sonuç şunlar oldu: ekonomide kurumsal bir ilerleme var, fakat dış finansman istikrar için büyük bir kırılganlık yaratabiliyor.

2008-12 arasındaki dönemde küresel finansal krizin beklenmedik bir sonucu olarak (Allah’ın lütfu) lider merkez bankalarının dünyayı para bolluğuna sokmaları sonucu sistem verimliliği düşse de bir şekilde sürdürülebildi. Bu dönem Gezi Olayları ile yakın zamanlı gerçekleşen Mayıs 2013’teki ABD Merkez Bankası’nın (Fed.) daraltıcı politikaya geçiş imasıyla birlikte sona erdi. Türkiye, küresel finansal krizin ardından Babacan-Şimşek ikilisinin çıpa görevinin zayıfladığı; seçim odaklı kısa vadeci ekonomi politikaların daha baskın olduğu bir döneme girdi.

Bu dönemde aşırı düzeye ulaşmış cari açık kaynaklı; döviz kuru ile faiz oranlarındaki istikrarın sona ermesi son ana kadar göz ardı ediliyor; en nihayetinde Merkez Bankası’nın (TCMB) piyasaya boyun eğmesi ile sonuçlanıyordu (Ocak 2014 ve Ocak 2017). Ne de olsa Gezi Direnişi ve 17-25 Aralık yolsuzluk iddiaları ile sarsılmış olan AKP’nin Mart 2014’te başlayan ve 5 yılı aşkın sürecek uzun seçim maratonunda mağlup olması ‘beka’ sorunu anlamına gelmekteydi. Ancak bu dönemin ilk yıllarını AKP daha güçlü bir şekilde atlatmayı başarsa da yanlış sistemin kötü uygulaması Şubat 2018’le birlikte patlak verdi. Seçim odaklı, düşük kaliteli, istihdam yaratmayan ve dış finansman ihtiyacını körükleyen ekonomi modeli 2018 yılındaki kur ve faiz atağıyla birlikte iflas etmiş oldu. Dolar kuru ve piyasa faizleri zirveye çıktı; ta ki TCMB politika faizi yaklaşık 15 yıl önceki, yani AKP’nin ekonomik mucize yarattığının iddia edildiği dönemdeki düzeyine çekilene kadar.

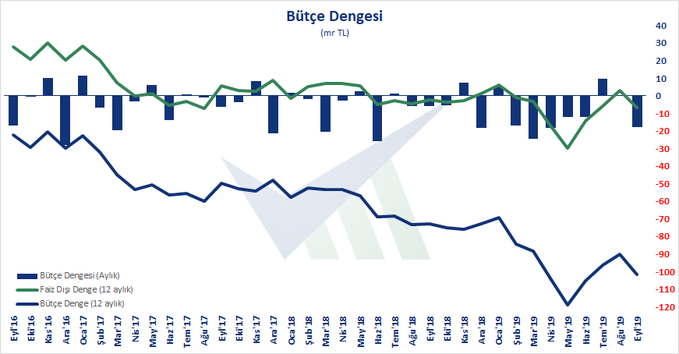

Böyle bir sonuçtan sonra bu modelin geride bırakıldığını ve yeni bir siyasi anlayışın hâkim olduğunu söylememiz gerekirdi. Fakat hepimizin bildiği üzere öyle olmadı ve Türkiye ekonomisi üstte belirtilmiş modelin ömrünü daha da uzatabilmek adına tek seferlik kullanım hakkı olan politika araçlarını devreye soktu. Vergi affı (17 milyar TL), imar barışı (17 milyar TL), bedelli askerlik (10 milyar TL) ve TCMB yedek akçesi (78 milyar TL) derken; dış finansman akışının yavaşladığı bu dönemi olağanüstü önlemlerle bugünlere kadar getirebildi. Tüm bunlara rağmen bütçenin içinde bulunduğu durum aşağıdaki görselin mavi çubuğunda rahatça görülebiliyor.

Dışarıdan olası yeni bir kur atağına karşı swap sınırlaması getirildi ve hatta TCMB döviz cinsi bir şekilde borçlandırılıp elde edilen vadeli dövizler kur hareketliliğinde kamu bankaları üzerinden kullanıldı. Ancak daha etkili olanı Eylül 2018’de TCMB’nin aldığı sert faiz kararı idi. Döviz kurunun yüksek seviyesi cari açığın bıçak gibi kesilmesine; faiz oranının yüksek seviyesi de baz etkisinin de sayesinde fiyat istikrarının bir ölçüde olsa sağlanmasına neden oldu.

Özetle, döviz kuru ve piyasa faizlerinde istikrar sağlanabilmesi için keskin TCMB müdahalesi, BDDK’nın swap hamlesi, tek seferlik gelirler ve bir de kamu bankalarının kredi kapaklarının ardına kadar açılmasıyla Ekim 2019’a gelebildik. Peki ya bundan sonrası?

Bahsettiğim son bir buçuk yıllık süreçte ekonomiyi ayakta tutabilmek için o kadar çok olağanüstü önlem uygulandı ki; elde bırakın olağanı, ihtiyaç halinde kullanılabilecek ek olağanüstü önlem 1 tanesi hariç kalmadı. Hatta bu yazının hazırlandığı dakikalarda TCMB değerleme hesabının da Hazine’ye devrine ilişkin bir çalışma yürütüldüğü gündeme geldi.

Bu son çareye gelmeden önce Erdoğan ve Albayrak’ın 2020 ve ötesi için tasarladığı sistemi özetleyelim. Özel sektör yatırımları bir türlü toparlanmıyor, öyleyse kamu-özel iş birliğine dayalı mega projeleri daha da çok zorlayalım; özel sektör bankaları kredi vermek istemiyor, öyleyse kamu bankaları yoluyla krediyi devlet sağlasın; vergi gelirleri bütçe giderlerini karşılamıyor, öyleyse daha çok borçlanalım.

Sorumuz şu; hedefler üstteki politika araçları ile gerçekleştirilebilir mi, yoksa 1’i hariç tüm politika araçlarını gerçekten tükettik mi? Hızlıca cevaplayalım.

Kamu-özel iş birliğini içeren mega projelerle başlayalım. Hükumet Kanal İstanbul gibi ‘çılgın’ projeleri üretme zihin gücüne sahip. Ayakları biraz daha basan Çanakkale 1915 Köprüsü veya çok sayıdaki şehir hastanelerini de bu gruba ekleyebiliriz. Bu projelere geçtiğimiz yıllarda dahil olmak isteyen bazısı tamamen yandaş bazısıysa yalnızca düzenden nemalanmak isteyen çok sayıda özel sektör teşebbüsü bulunmaktaydı. Ancak işler son dönemde değişti. Örneğin İstanbul Havalimanı işletmesinden Kolin İnşaat paylarını devrederek çekildi. Havalimanına erişim için yapılan metro hattı inşaatındansa Bayburt Grubu çekildi.

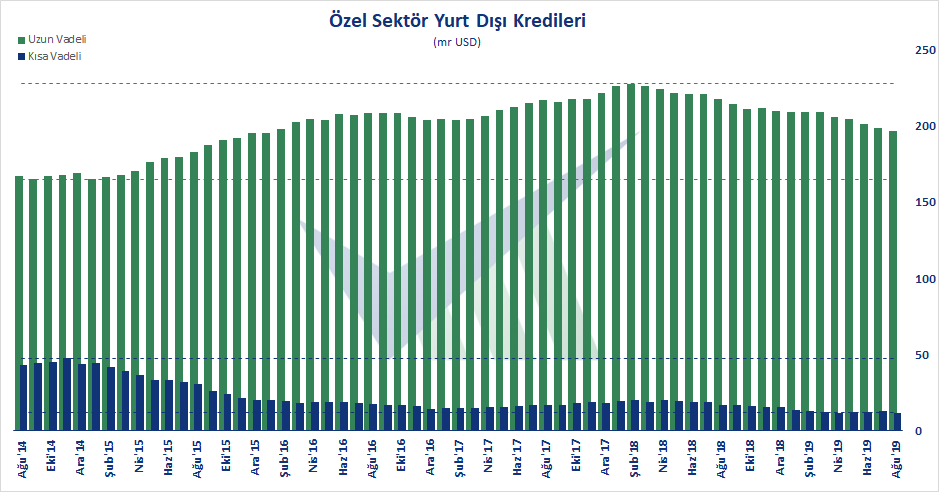

Peki ya neden? Çünkü bu gruplar bu denli büyük projelerin içinde yer almalarına imkân tanıyacak düzeyde işletme sermayesine dahil değiller. Çok açıldıklarının farkındalar ve geri adım atmak zorunda olduklarını; aksi halde olası bir kur patlamasında iflas edebileceklerini öngörüyorlar. Tek tük örnekleri geçelim ve özel sektörün döviz cinsi brüt borcunu gösteren aşağıdaki grafiği inceleyelim.

Şubat 2018’de borç miktarı 222 milyar dolar ile rekor kırmışken, bu miktar geride kalan 1 buçuk yılın ardından 196 milyar dolara düşmüş durumda. Yani şirketler borç alıp yatırım yapmaktansa; elindeki varlıkları satarak veya kazandıkları karları kullanarak borçlarını ödüyorlar. Özetle, hükumet istese de kendisine bu projeler için yeni ortaklar bulmakta zorlanıyor; çünkü kimse enkazın altında kalıp bugüne kadar kazandığından olmak istemiyor.

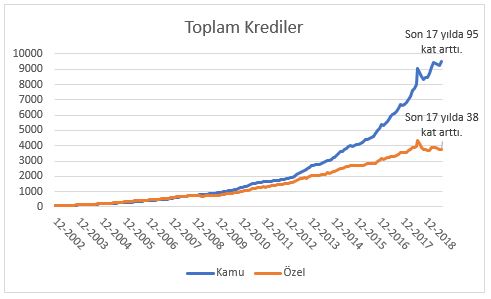

Gelelim ikinci araca; madem özel bankalar borç vermiyor, öyleyse bu açığı kamu bankaları kapatsın! Aşağıdaki grafikte kamu ve özel bankaların (yerli ve yabancı) toplam kredi büyüklüğü endeksini (Aralık 2002=100) bulabilirsiniz. İnanması belki zor ama o günden bu yana kamu bankalarının 95, özel bankaların ise 38 kat kredi büyüklüğü artmış. Elbette bu durumda bir türlü güç geçiremediğimiz enflasyon canavarının da payı var. Fakat bir sonraki grafik bu etkiyi dışarıda bırakıyor.

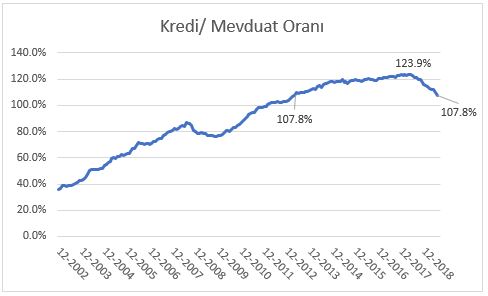

Tüm bankaların topladığı mevduatların krediye dönüşme oranı; Aralık 2002’de %35,5 iken Haziran 2018’de %123,9’a ulaşmış. Yani bankalar topladıkları mevduatın tamamını krediye dönüştürmüşler; üstüne bir de yurt içinden ve özellikle yurt dışından tahvil ve kredi ihracı ile sağladıkları fonları da krediye dönüştürmüşler. Ancak alarm zilleri çalınca özel bankalar kredi musluklarını kapamışlar. Çünkü kredi faizleri yüksek bile olsa; anaparasının dahi ödenemeyeceği şüphesine düşerek muslukları kısmışlar (kredi tayınlama). Böylece kredi/ mevduat oranı %107,8’e düşerek neredeyse 1 yıl kadar süre içinde Mayıs 2013 düzeyine gerilemiş. Özetle ister kredi garanti fonu olsun, isterse banka kredi faizlerini yapay bir şekilde düşük tutma olsun fark etmez; krediye dayalı büyümenin de sonuna gelmiş.

Şimdi hükumetin kamu bankalarını kullanma planına geri dönelim. Sondan 1 önceki görseli tekrar hatırlayalım. 2013 sonrasında kamu bankalarının kredi hacmi artışının (miktarının değil) özel sektörün üstüne çıktığını; 2018 yılıyla birlikte de özel bankaların azalırken, kamu bankalarının arttığını görmüştük. Daha açık bir şekilde ifade etmek gerekirse; özel sektörün kredi vermediği veya mevcut kredisini döndürmediği herkes soluğu en başta Ziraat Bankası olmak üzere kamu bankalarında almış.

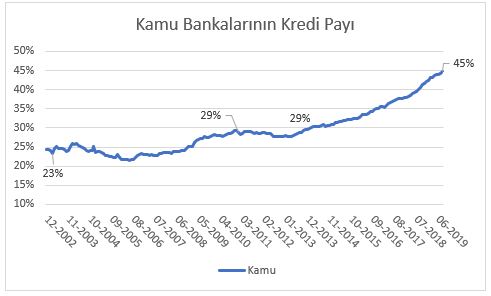

Peki ya bunun sonucu nedir? Aşağıdaki grafik kamu bankalarının verdikleri kredilerin, sektördeki toplam payını gösteriyor. 2002 sonunda kamu bankalarının pazar payı %23 iken; Ağustos 2019’da bu oran %45’e çıkmış. Bu oran 2008 küresel finansal krizinde bile %30’u bulmuştu. Öyleyse şunu rahatça söyleyebiliriz; kamu bankaları zaten sonuna kadar kullanılmış.

Peki tam sonuna kadar olduğunu nereden biliyoruz? Çünkü orada da yeterince para kalmadı ve Ekim 2018’de İşsizlik Fonu’ndan para aktarıldı. Bu noktaya en sonda yeniden döneceğiz; fakat buraya kadar olan kısmı özetleyelim. Hükumet faizleri mümkün suret düşük tutarak, üstüne özel bankaları zorlayarak, bir de kamu bankalarını mecbur tutarak kredileri zaten itebildiği kadar itmiş; paranın yetmediği yerde İşsizlik Fonundan usulüne uygun (!) bir şekilde aktarım yapmış ama buna rağmen kredi/ mevduat oranının düşmesine engel olamamış.

Sıra son yönteme geldi; madem bütçede para yok, öyleyse borçlanalım. Tabi borçlanalım, fakat Hazine’nin borç geri ödeme takvimine hiç bakıldı mı acaba? Aslında bakılmış, ancak olacakları değil, olmasını istediklerini öngördükleri için defalarca ıskalamışlar. Detaylandıralım. Ocak 2019’da Hazine iç borç ödeme projeksiyonunda 2020 yılındaki ödeme miktarı 164 milyar TL olarak öngörülmüş. Eylül 2019’da bu öngörü 232 milyar TL’ye revize edilmiş. Yani Hazine’deki uzmanlar Ocak ayında hayaller alemindeymiş ve yıl ilerledikçe ayılmaya başlamışlar.

Fakat bunun dahası var. Yakın zamanda açıklanan Yeni Ekonomi Programı’na göre 2020 yılında 87 milyar TL bütçe açığı bekleniyor. Eylül sonunda açıklanan 2019 bütçe açığı öngörüsünün 69 milyar TL olduğunu ve bu yılın henüz 8 ayında 65 milyar TL açık verdiğimizi göz önünde tuttuğumuzda; Hazine’nin bu öngörülerinde de hayaller aleminde olduğunu söylemek zor değil.

Ama biz bir an için onların iyimserliğine kapılalım ve şu aşamada öngörülen; gerçekleşecek olarak kabul edelim. Ancak, hala bitmedi, bir de Hazine’nin 2020 yılı için dış borcu var. Yine Hazine’nin kendi güncel öngörülerine göre 2020’de 16,1 milyar dolar; yani dolar kuru şu andaki 5,80’de sabit kalırsa 93 milyar TL dış borç anaparası ve faizi ödeyeceğiz. Hepsini toplayalım; 232+87+93=412 milyar TL ediyor. Burada Hazine’nin borçlanma maliyeti öngörülerinin tuttuğu, bütçe açığını doğru öngördüğü ve dolar kurunun artmadığı varsayımlarında bulunarak; bu toplam miktara ulaştık.

Peki Hazine’nin toplam güncel borç stoku ne kadar? 1,248 trilyon TL. Yani üstteki öngörü ve varsayımlar tutsa bile (%90 tutmayacak) Hazine, tüm borç stokunun %33 kadar yüksek bir oranını yalnızca 2020 yılında döndürmeye çalışacak. Dış borcu yine dış borçla kapatırsak eğer; bu oran iç borcun %45’inin yalnızca 2020 yılında döndürülmesi anlamına gelecek. Unutmayalım dış borcu dış borçla döndürmek; ABD-Türkiye arasındaki istikrarsız ilişkinin önümüzdeki yılda nereye doğru döneceğini tam olarak kestiremediğimiz şu ortamda çok kolay bir varsayım değil.

Özetle, hükumetin amacı zaten yanlış olan sistemi, daha da yanlış olarak uygulamak ve ötesinde sonuna kadar zorlamak. Mega projelere istekli olmasa da kamu bankalarının borç verecek kaynağı kalmasa da ve Hazine’nin borç stokunun çok yüksek bir kısmı 2020 yılına sıkışmış olsa da bu sistem bu şekliyle uygulanmaya devam edilecek. Peki nasıl? Sizlere hükumetin elinde hala 1 koz olduğunu söylemiştim, işte 2020 yılının yakıtı bu koz olacak. Son kaynak fonlar; Varlık Fonu (TVF), İşsizlik Fonu, Deprem Fonu (DASK), Bireysel Emeklilik Fonları (BES) ve kurulursa eğer Kıdem Tazminatı Fonu (KTF).

Peki bunlar gerçekten kullanılabilir mi? DASK ile başlayalım. Büyüklüğü 2018 yıl sonu itibarıyla yalnızca 7,5 milyar TL olduğu ve yakın zamanda İstanbul’da yaşanan depremin yarattığı tepkiden ötürü tenezzül etmeyeceklerine yüksek olasılık veriyorum. Ya BES? Ağustos 2019 itibarıyla toplam fon büyüklüğü 108 milyar TL. Ancak fonun önemli bir kısmı hazine bonosu ve devlet tahviline yatırılmış durumda; yani BES zaten büyük ölçüde devleti finanse etmiş durumda. Mülkiyeti ise doğrudan katılımcıların elinde; yani anayasayı aleni bir şekilde ihlal etmeden bu fonlara dokunmak mümkün değil, ötesi hükumet için çok faydalı da değil.

Kıdem Tazminatı Fonu (KTF)? Henüz kurulmadı, fakat kurulduğunda yönetimi devlete kalırsa risk teşkil edecek. Ancak bu durumu çok olası görmemek gerek. Çünkü kıdem tazminatının kurulabilmesi için; mevcut durumda küçük veya büyük binlerce işletmenin teoride ayırdığı ancak gerçekte kasada olmayan tazminat karşılıklarını bu fona aktarması gerekecek. Belirttiğim üzere büyük şirketlerin de küçük şirketlerin de elinde bu para zaten yok, bu nedenle fonu kurmak ve ardından farklı bir amaca kullanmak hiç kolay değil.

Ya İşsizlik fonu? Fonun büyüklüğü Eylül 2019 itibarıyla 130 milyar TL ve hali hazırda %93,6’sı devlet tahvillerine yatırılarak kamu finansmanına kullanılmış durumda. Ancak bu devlet tahvilleri diğer kamu kurumlarına kredi olarak verilebilir. Hukuken mümkün değil demek isterdim ama bunu yaptılar bile. İşsizlik Fonu’nu kamu bankalarını sermayelendirmek amacıyla Ekim 2018’de şeffaf olmayan bir süreç ile 11 milyar TL kullandılar. Yani işi kuralına uydurmak mümkün.

Sadece bu kadar mı? Hayır değil! İstihdamı desteklemek amacıyla işverenlere verilen teşvikler İşsizlik Fonundan ödeniyor. Örneğin 2019 yılının ilk 7 ayında işsizlere bu fondan 5,8 milyar TL işsizlik tazminatı ödenirken; aynı sürede işverenlere 8,8 milyar TL işveren teşviki ödendi. İşsizlik fonunun işsizlerin zor günleri için; çalışanlar ve işverenlerin katkılarıyla kurulduğunu hatırlatalım. 2019’da işverenlerin 6,2 milyar TL prim öderken, fondan 8,8 milyar TL teşvik aldığını eklemek gerek.

Sıra geldi TVF’ye yani Varlık Fonu’na. Varlık fonu Sayıştay denetimine tabi olmadığı ve özel bir şirket gibi yönetileceği (bunu gururla duyurdular) için yeterince şeffaf değil. Fonun portföyünde yer alan şirketler kısaca şöyle; Ziraat Bankası, BOTAŞ, TPAO, PTT, Türksat, TCDD, TDİ, Eti Maden, Çaykur ve TJK’nin tamamı ile Türk Telekom, Halk Bankası, Vakıfbank, Türk Hava Yolları ve Borsa İstanbul’un özelleştirilmemiş olan payları. Ek olarak önemli düzeyde taşınmazlar da bulunuyor. Fonun büyüklüğünü ise kestirmek mümkün değil; çünkü özellikle birçoğu halka arz edilmiş şirket değil; üstelik en başta Ziraat Bankası olmak üzere bazı kuruluşların aktif kalitesi şüpheli (şeffaf olmayan batık krediler miktarı). 2016’da ilk kurulduğunda 30 milyar dolar değerinde olduğu iddia ediliyordu, şimdilerde 20 milyar dolar toplam net değer konuşulmaya başlandı. Ancak bunların hiçbiri resmi bir veri değil.

Bu fonun kuruluş amacı neydi? Ya da soruyu şöyle soralım; varlık fonları neden kurulur? Türkiye hariç Dünya’daki diğer ülkelerde; çoğunlukla petrol ve doğalgaza dayalı gelirlerin tek seferde bütçeye sokulması ve mevcut kuşak tarafından harcanması yerine, bir fona aktarılır. Böylece fon uzun vadeli yatırımlar için kullanılır, üstelik ülke içine hızlı bir döviz akışının yerli parayı çok değerlendirip, ihracatı olumsuz etkilemesi önlenir. Görüldüğü üzere böyle bir fon hiçbir şekilde Türkiye’nin koşullarına uymuyor. Öyleyse kuruluşun gerçek nedenini söyleyelim.

Bu varlık değil, borçlanma fonudur. Hükumetin uyguladığı politikalar yurt dışında itibar kaybına yol açtığı için; elde kalan varlıkların özelleştirme yoluyla yabancılara peşkeş çekilerek döviz girdisi sağlamak artık mümkün olmamaktadır. Ancak bunun yerine özelleştirilmek istenen ama özelleştirilemeyen kurumları bir sepette toplayıp, o fonu borçlandırmak; üstü kapalı özelleştirmedir. Hele de borçlanma için varlıklar doğrudan alacaklılara rehin verilmişse.

Eğer kriz derinleşirse, TVF borçları geriye ödeyemeyecek, çünkü içindeki varlıklar yeter düzey kar edemeyecek. Bunun neticesinde de doğrudan özelleştirilemeyen bu varlıklar, doğrudan yabancı yatırımcıların eline geçecek. İşte hükumetin elindeki son silah budur; geniş bir fiyatlama aralığıyla 10-30 milyar dolar ederindeki bu fonu son yakıt olarak kullanmak. Bu bağlantıdan TVF’de yönetim kurulunda neden değişiklik yapıldığını ve kimlerin atandığını görebilirsiniz; en başta ifade ettiğim gibi saray rejiminin 1 ve 2 numarası.

Öyleyse bu uzun yazının buraya kadar olan kısmını özetlemenin vakti geldi. Ardından 24 Ekim tarihli TCMB toplantısına değinerek ve ardından sistemin nasıl ayakta kalacağına veya bu çabalara rağmen kısa zamanda yıkılacağına getirip yazımızı tamamlayalım.

Yanlış sistemin kötü uygulamasını Erdoğan ve Albayrak ikilisi bir sonraki aşamaya taşımak istiyor. Bu son versiyonda mega projeler daha da zorlanacak, kamu bankaları kredi musluğuna dönüştürülecek ve Hazine yüksek borçlanmaya geçecek. Bu 3 aracın yetmediği yerde de devreye TVF sokulacak. İlk borçlanma 1 milyar avro olarak gerçekleşti bile. Peki bu parayla ne yapıldı? Batık proje İstanbul Finans Merkezi’nde başta Ağaoğlu olmak üzere inşaatçılar devletin parasıyla kurtarıldı. Görüldüğü üzere hükumet son kozlarını oynamaya başladı.

Peki bundan sonra ne olacak? 24 Ekim 2019 tarihinde TCMB toplantısı var. Daha önce yapılan 2 sert faiz indiriminin ilki kolay, ikincisi ise makul idi. Bu toplantıda üçüncüsü gelecek ve bu adım sonrasında yeni bir finansal istikrarsızlık durumunda (zamanı meçhul) TCMB’nin esnekliği kalmayacak.

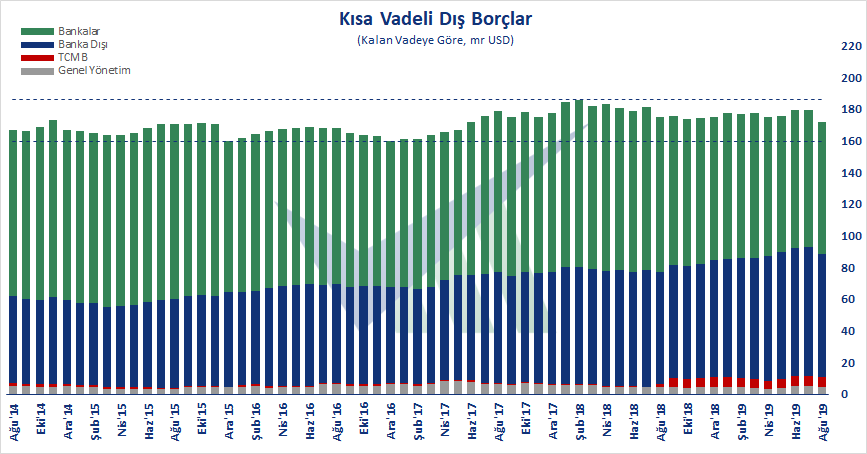

Kasım ayıyla birlikte 1 yıl boyunca Hazine’nin iç borç ihalelerinde yaşam savaşı başlıyor, çünkü borç ödemeleri had safhada. Yani borcu döndürebilmek ve mevcut açığı örtebilmek için 1 yıl boyunca neredeyse her ay büyük heyecan yaşanacak. Bir de döviz cinsi borçlar var, TCMB verisine göre vadesi 1 yıldan kısa olan döviz cinsi borç 172 milyar dolar; yani toplam borç 447 milyar doların %38 kadar çok yüksek bir oranını aynı yıl döndürmeye çalışacağız.

Üstelik bu esnada haklı veya haksız olalım mühim değil; ABD ile güvenlik ve finans konularında muhtemelen çatışmaya devam edeceğiz. Belki de AB’ye karşı olan mülteci kozumuzu, AB’nin doğrudan Şam ile bu konuda anlaşması halinde kaybedeceğiz. Öyleyse finali 2020’de mi yaşayacağız?

İşte milyon dolarlık, düzeltiyorum milyar dolarlık soru da bu. Tek bir durum haricinde yangın 2020’de yeniden alevlenecek. Peki o tek bir durum nedir? Küresel ekonomilerdeki durgunluk riskinin yeniden parasal genişlemeye dönüşmesi ve bunun neticesinde Türkiye’ye para akışının yani dolar yağmurunun yeniden başlaması. Mümkün mü? Teknik olarak mümkün ama bunun kurtarıcı değil, zaman uzatıcı olduğunu, en başta belirttiğimiz üzere bu borcun eninde sonunda patlayacağını unutmamak gerek.

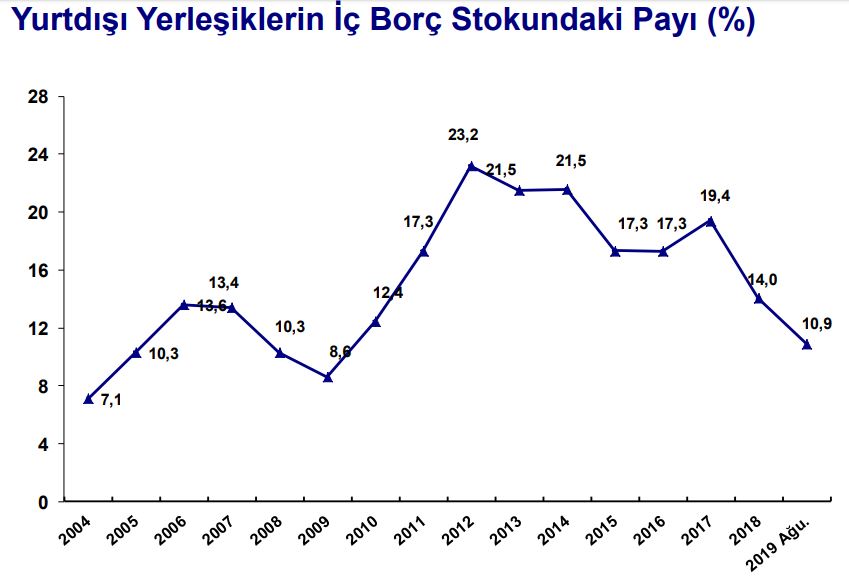

Öyleyse sondan bir önceki soruya gelelim. Yabancılar para bolluğunda bu Türkiye’ye gelirler mi? Aşağıda TL cinsi devlet iç borçlanma senetlerinde yurt dışı yerleşiklerin mülkiyet oranları bulunuyor. Görüldüğü üzere 7 yıldır neredeyse muntazam bir şekilde yabancılar TL cinsi varlıklardan ardından devlet garantisi bile olsa çıkıyorlar. Yine gelebilirler mi? Kapitalizm kar güdüsü ve haliyle risk almak üzerine kurulu olduğu için yine gelebilirler; ancak daha çok faiz ve daha yüksek dolar kuru şartıyla! Daha açık bir ifadeyle 2019’da düşen faiz ve kurların 2018’deki gibi sıçraması kaydıyla.

Son soru: tüm bu yaşanacakların bir siyasi sonucu olmayacak mı? Şimdiden Cumhuriyet tarihinin en yüksek işsizlik oranlarına ulaştığımızı, 2020’de yeni rekorlar kıracağımızı ve asgari ücretin de eskisi gibi enflasyona karşı korunamayacağını söyleyeyim. Muhtemelen 2020 yılı AKP’nin kemik seçmeninin dahi kötü durumdan haberdar olduğu ve belki de bugüne kadar her şeye rağmen destekledikleri AKP ve Erdoğan ile geri dönüşü olmaksızın vedalaştıkları yıl olacak.

Kaynak: Bu yazı ilk olarak Para Analiz sitesinde yayınlanmıştır.